ベトナム・ロータス・ファンドとは

ベトナム・ロータス・ファンドとは、ベトナム関連企業(ベトナムで営業を行う企業、もしくはベトナム経済動向を強く受けるビジネスを行う企業)の株式を主要な投資対象としています。

銘柄選定は、企業収益の成長性・財務健全性・流動性等を勘案して柔軟に行うアクティブファンドです。

| 組入上位5銘柄 | 会社概要 | 比率(%) |

| FPTコーポレーション | ベトナムを代表するIT企業 情報通信関連システムの開発や 運用業務を中心にビジネス展開 売上げの約4割が日本、約3割が米国 | 7.14 |

| サイゴン商信株式商業銀行 | 中堅の銀行 | 6.22 |

| フーニュアン・ジュエリー | ベトナム各地に多数の宝飾店を展開 宝飾製品の輸出入、製造、販売 | 5.63 |

| ベトナム外商銀行 | ベトナム全土に600以上の支店・ 拠点網を展開する最大級の銀行 ベトナム中央銀行が約75%、 みずほFGが約15%の株を保有 | 5.05 |

| キンバックシティグループ | ベトナムの工業団地の開発・運営の 大手4社の内の一社 外国企業がベトナムを生産拠点を 設置する為に行う直接投資の受け皿 | 4.98 |

2021年の上昇率が80%と極めて高かったため、注目を集めたファンドです。

ベトナム株のファンドは全体的に好調だったのですが、中でもベトナム・ロータス・ファンドは群を抜いた上昇率を示しました。

投資対象としてのベトナムの評価

iDeCo及びつみたてNISAで投資対象国が日米に集中していたので、元手の小さい資産形成期はともかく、将来の退職金運用を考えるとよりリスクを下げるため分散したいと思っていました。

分散の手段として、最初は有名なオルカン(eMAXIS slim 全世界株式(オール・カントリー))に投資しようと思っていたのですが、組み入れ銘柄を確認すると上位がほぼ米国企業であり、オルカンに投資しても米国集中が増すだけということが分かったので、日米以外の第三国を選ぶことにしました。

日米以外の株式を対象としたファンドのチャートを見ると、インドとベトナムのファンドの成績が優秀でした。

比較するとインドの方が大国ですが、インドは2000~2020年までに大きく成長済みであることが分かりました。

一方ベトナムは、人口、平均年齢、GDP、株式の時価総額が高度経済成長期の日本の状況とよく似ており、インドのような大国ではなくとも、今後の伸びしろはベトナムの方が大きいと考えたのです。

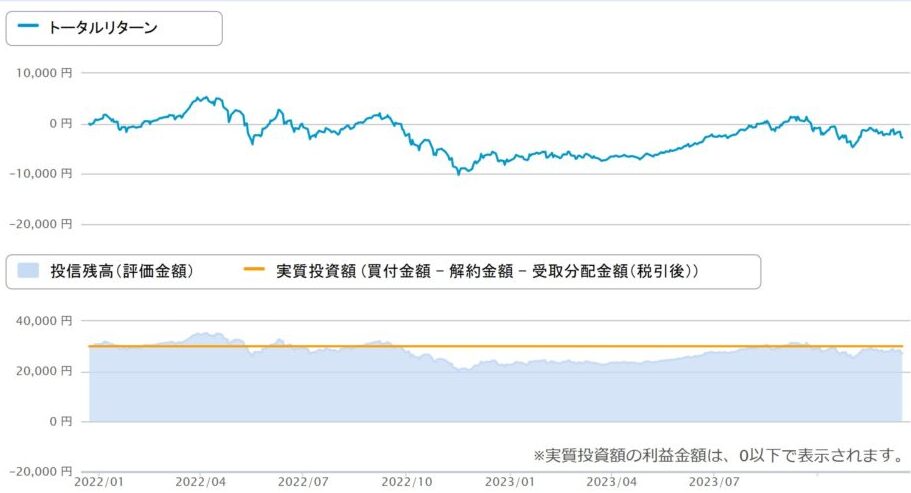

ベトナム・ロータス・ファンドの値動きを検証

2021年12月~2023年12月の2年間、退職金運用を想定した事前検証を兼ねて、ベトナム・ロータス・ファンドの値動きも検証しました。

米国の利上げショック後は下落しましたが、その後の値動きは日米とは低相関であり、2022年の利回りは3%と黒字でした。

検証期間中、毎日値動きを見ていましたが、NASDAQ100が下がるとベトナム・ロータスが上がる、NASDAQ100が上がるとベトナム・ロータスが下がる、本当にこんな感じでした。

理由は、他の発展途上国に比べて米国への輸出依存度が相対的に低いことが考えられます。

もちろん、IT企業の下請けはありますが、それ以上に国内経済が成長期にあり、内需がしっかりしています。

組み入れ銘柄の上位もみても、新興国にありがちな外需依存に偏った構成とはなっておらず、ベトナムの内需拡大の様子がうかがえます。

-

退職金運用プランの事前検証|投資信託の値動きとメンタル耐性を比較

Contents退職金運用へ向けた準備を始めた理由退職金運用で失敗しないために事前検証を開始検証開始1ヶ月で、いきなり下落に直面しました下落したファンドのワースト3下落せず耐えたファンドのトップ3運用 ...

続きを見る

新NISAの成長投資枠としての魅力ある候補

ベトナム・ロータス・ファンドは、新NISAの成長投資枠で購入することができます。

高度経済成長期の日本のような高成長の可能性、米国株との低相関を考えると、ポートフォリオに米国株の比率が多い方には、分散効果、あるいは高成長に期待したサテライトとして、ベトナム・ロータス・ファンドは魅力ある候補です。

2023年はバイデン大統領がベトナムを訪問して首脳会談を行い、外交関係の格上げを合意したとのニュースがありました。

東シナ海に面するベトナムは、地政学的にも重要な国ですし、経済成長という観点でも楽しみな国ですね。