Contents [show]

投資目的、目標及び運用方針

新NISAでは退職金を運用して住宅ローン返済を賄うようライフプランニングしました。これが投資目的となります。

この目的を達成するため、新NISAでは年利4%を長期安定的に確保するポートフォリオを作成・運用することが目標となります。

過去におこなった退職金運用の事前検証などを通じて自己のメンタル耐性も含めて考察し、最終的に新NISAの運用方針を以下のように決定しました。

- つみたて投信枠ではS&P500連動の投資信託を600万円運用して定率4%取崩し

- 成長投資枠では日米の高配当ETFとADR銘柄を組み合わせて1200万円運用して年4%の分配金を確保

-

新NISAの投資戦略|S&P500投資信託と日米高配当ETFの組合せ

Contents投資目的と投資方針つみたて投信枠ではS&P500投資信託修正:投資先をeMAXIS Slim S&P500から楽天・S&P500へ変更成長投資枠では日米の高配当 ...

続きを見る

ポートフォリオに組み入れる銘柄選定

S&P500連動の投資信託は、信託報酬の低いeMAXIS Slim S&P500を購入予定です。

このeMAXIS Slimシリーズは、継続的に最低水準の信託報酬に修正してくれるので、安心して長期保有できるファンド設計になっています。

非上場投資信託としては総資産額がトップレベルに大きいのも安心材料です。

日本高配当ETFは、日本の高配当ETF分析で調べた結果を反映して、年4%の分配金を期待できそうなファンドである1489、2564を購入予定です。

-

【新NISA】日本高配当ETFの比較|海運株と配当利回りの関係性

Contents新NISAの成長投資枠で日本高配当ETFを運用日本高配当ETFの銘柄比較(2023.12)海運株の組入比率と配当利回りの相関関係増配によって利回り4%以上へ成長することに期待 新NIS ...

続きを見る

米国高配当ETFは、米国の高配当ETF分析で調べた結果を反映して、年4%の分配金を期待できそうなファンドであるSPYDとHDV、今は3%程度ですが一定期間を経て年4%へ増配することが期待できるVYMを購入予定です。

-

【新NISA】米国ETFの銘柄比較|購入方法は一括と積立どっち?

Contents新NISAで米国高配当ETFと米国債券ETFを運用米国高配当ETF・米国債券ETFの配当利回り比較(2023.12)米国高配当ETF・米国債券ETFの購入タイミングVYMSPYDHDV ...

続きを見る

一方、ポートフォリオに組み入れる予定であった超高配当ETFのJEPI、XYLDなどが新NISAの対象銘柄から除外されましたので、個別株(ADR銘柄)の保有比率を高めることで対応します。

個別株は、ポートフォリオの日米株集中を少しでも分散するため、配当金非課税国であるイギリスとオーストラリアのADR銘柄の中からBHP(豪、金属)、VOD(英、通信)、BTI(英、タバコ)を購入予定です。

これらの配当利回りは年5~10%程度と高く、ポートフォリオ全体の利回りが低い運用初期段階(高配当ETFが増配途上の段階)における一時的な利回り底上げという役割を期待できます。

個別株の長期保有はリスクがあるので、ETFが増配次第売却して、ETF追加購入の財源にする予定です。

-

【配当金非課税】イギリスのADR銘柄|新NISA成長投資枠に最適

Contents新NISAでADR銘柄に投資する理由高配当ADR銘柄の利回り比較(2023.12)新NISAの高配当株投資は、米国株よりADRが銘柄が税制面からおすすめ 新NISAでADR銘柄に投資す ...

続きを見る

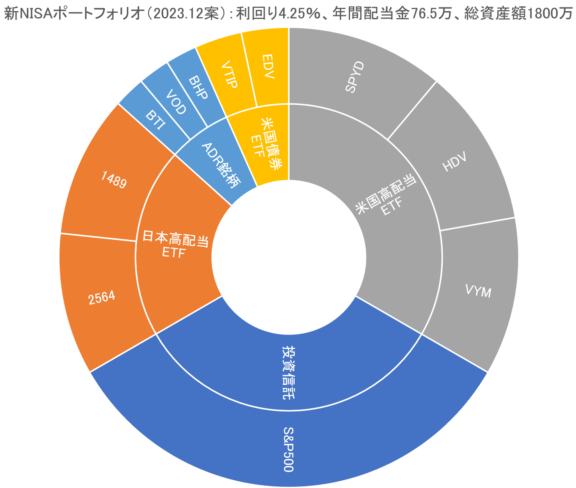

退職金運用のポートフォリオ(2023.12)

選定した銘柄で利回り4%以上のポートフォリオを作成しました。

購入金額は投資信託が600万円、日本高配当ETFが各銘柄180万、米国高配当ETFが各銘柄200万、ADRが各銘柄40万としています。

今回新たに米国債券ETFのEDVとVTIPを各60万ずつ組み入れました。

各銘柄の利回りは2023.12時点の数値を使用しています。

米国債ETFのEDVとVTIPをポートフォリオに組み入れました

EDVは超長期米国債ETFであり、20~30年の米国債で運用されています。

経費率は0.07%で、VYM(0.06%)、HDV(0.08%)、SPYD(0.07%)と同水準であり、非常に低く設定されています。分配は年4回となっています。

2023.11時点の分配金利回りも4.07%と、債券としてはとても高く、HDV(4.16%)と同水準にあります。(参考:VYM(3.21%)、SPYD(5.17%))

新NISAが始まる2024年からは米国金利引き下げが数年かけて行われることが市場予想の主流です。

債券、特にEDVのような超長期債券は金利に対する逆相関が強いため、新NISA開始時がちょうど買い場となる可能性があります。

2022年からの金利上昇に起因する株価下落では債券も同時に下落(金利が上がったため)してしまいましたが、コロナショックの時のように株価下落が先行して金融緩和するようなパターンでは債券は上昇(金利が下がったため)しました。

株と債券は逆相関と言われる所以はここにあります。

以上のことから、ポートフォリオ全体の中で、EDVには高配当ETF級の利回りと、株と債券の逆相関を活用したスイッチング(株売却&債券購入、またはその逆)によって資産拡大に寄与することを期待します。

VTIPは米国短期インフレ連動債ETFであり、5年未満の米国債(インフレ連動)で運用されています。

経費率は0.06%と、非常に低く設定されています。分配は年4回となっています。

2023.11時点の実質利回りも3.83%と、債券としては高く、VYM(3.21%)とHDV(4.16%)の中間程度の水準です。

インフレ連動債は、物価上昇に連動して元本が増加するので、資産価値を維持することができるインフレに強い資産となります。

2022年の米国金利上昇局面では、株式も債券も大きく下落する中で、相対的に下げ幅は小さく済んでいます。

もちろん、逆にデフレになれば物価下落に連動して元本が減少するので、通常の債券に対して常に優れているというわけではありません。

「短期」かつ「インフレ連動」であるVTIPの最大のメリットは、インフレヘッジの安定性です。

従来は、通常の債券やゴールドに対してインフレ連動債は長期的なリターンの大きさで劣後するとされてきましたが、これからの世界経済は比較的高いインフレ率のまま推移していくという市場予想もあります。

以上のことから、ポートフォリオ全体の中で、VTIPには高配当ETF級の利回りと、安全資産としての役割を期待します。

今後も新NISAへ満額入金完了するまでの間(年間投資上限があるため最低5年を要する)、日米の高配当ETFやADR銘柄の調査を継続して、必要に応じて保有比率の修正や銘柄入替を行い、老いて判断力が低下する前に、ほったらかし投資を完成させたいと思います。