Contents [show]

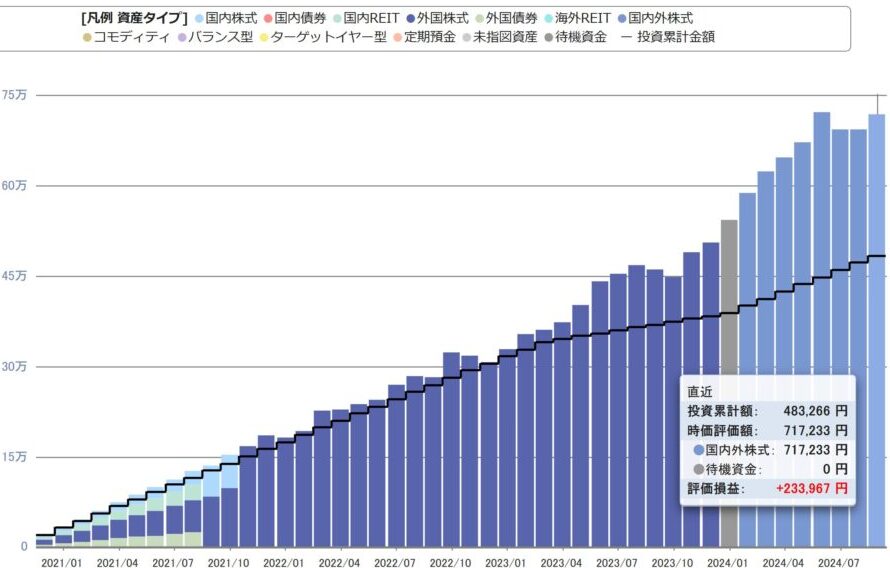

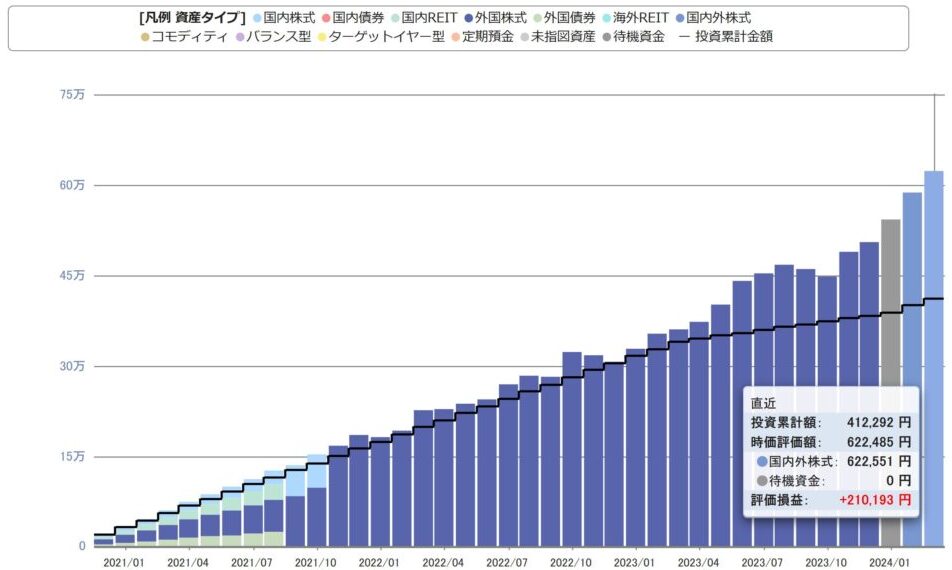

2024年9月のiDeCo運用成績|楽天オルカン

iDeCo開始から3年9ヶ月が経過した2024年9月時点の運用成績は以下のとおりです。

【運用商品】楽天・オールカントリー株式インデックス・ファンド

【評価損益】233,967円

【運用利回り】19.38%

iDeCoの運用利回りは、17.26%(8月)から19.38%(9月)と上昇しました。

株価は夏場に一時下落がありましたが順調に回復してきたので、あとは為替が安定してくれればメンタル的にはありがたいです。

ただ、自民党総裁選の影響で急激な円高が始まってしまいましたね。

米国、欧州、そして中国までもが利下げする中で、日本だけ利上げする雰囲気を市場が織り込むと、急激な円高になりかねません。

では、為替の影響を受けない日本株の株価はというと、もっと悲惨な状態ですね。

今回の自民党総裁選を通じて、オルカンのように株式・通貨の分散投資する重要性をあらためて認識しました。

iDeCo改正の最新動向

加入年齢上限を5年延長して70歳未満に引き上げ

日経新聞(2024年3月24日)の記事で、厚生労働省はiDeCoに掛け金を出せる期間を、現状の65歳未満から70歳未満に引き上げる方針が報道されました。

65~69歳で働く人は2023年に52%に達しており、働きながら長く積み立てれば、将来の年金が増えやすくなるという事だそうです。

70歳まで労働者ですか・・・健康と寿命に自信があり、お金だけが不安という方には、朗報かもしれませんね。

私は、自分の健康寿命は70代までと想定し、人生の最後の20年くらいは、社畜から解放され学生時代のように悠々自適な生き方をしたいと希求し、50代で早期退職しましたので、ちょっと人生観が違う感じですね。

とはいえ、ライフスタイルは様々ですから、65~69歳でもiDeCoによる所得控除が得られる選択肢が増えたことは、良い改正だと思います。

掛け金の上限額引き上げ

2024年12月から公務員等の掛け金上限額が、現在の1.2万円から2万円に引き上げられます。

今後も、さらに掛け金の上限額引き上げが検討されるとのことです。

下限額の5千円は変わらずに上限額が引き上げられることは、掛け金の選択肢が増える良い改正ですね。

受給開始年齢の引き上げ

iDeCoの受給開始年齢は、現在60歳です。

これが引き上げられるとなれば、大問題ですね。

しかし、公的年金の支給開始年齢の引き上げが検討されている中、同じ年金という位置づけのiDeCoの支給開始年齢が引き上げる検討が始まることは、不思議ではありません。

不思議ではありませんが、大問題であることに変わりはありません。

国が責任を持って個人の健康寿命を引き上げてくれるというならともかく、健康寿命はそのままに受給開始年齢が引き上げられては、お金を使うことができる時間が純粋に減ることを意味します。

iDeCoのデメリットとされる60歳までの資金拘束、このゴールポストを一度でも少しでも引き上げた前例ができてしまっては、所得控除のメリットを資金拘束のデメリットが圧倒してしまい、iDeCoの活用は低調になっていくと思います。

ライフスタイルの多様性に対応するため選択肢を増やす改正は良いと思いますが、受給開始年齢引き上げのように選択肢を減らすのは改悪ですので、検討するならばむしろ引き下げにして欲しいところです。

iDeCoの出口戦略

iDeCoの受給方法には、一括(一時金)と年金の2方式があります。

それぞれ税金が異なるため、何歳からどちらの方法、あるいは両方を組み合わせて受給するかによって、折角の評価益を生かすも殺すも出口戦略次第となります。

出口戦略については以下の記事にまとめておりますので、参考にしていただければ幸いです。

-

iDeCoの受け取り方と税金|早期退職した場合の退職所得控除は?

ContentsiDeCoの受給方法と所得控除控除制度がiDeCoと重複する所得(退職金、公的年金など)に注意一時金受給を選択した場合の注意点年金受給を選択した場合の注意点早期退職して退職金受給した場 ...

続きを見る

iDeCoの節税効果

ブラケットクリープ(所得税のステルス増税)対策

日本の所得税は、超過累進課税方式(所得額が多いと税額が上がり、さらに税率も上がるので税額はもっと上がる)が適用されています。

このため、所得税を節税するためには、iDeCoの所得控除を活用することが効果的です。

特に、2024年は賃上げがあり、国民の所得額が増えることが予想されます。

物価高と賃上げが同率で上昇した場合、超過累進課税方式である所得税額は、賃上げ以上の比率で増えてしまうのです。

この現象を、ブラケットクリープと呼びます。

このブラケットクリープに個人レベルで対策するためには、iDeCoによる所得控除が極めて有効です。

新NISAを使った将来の資産形成も大切ですが、iDeCoを使った現在の節税も検討してみてください。

-

【ブラケットクリープ】インフレで進行する所得税のステルス増税

Contentsブラケットクリープと呼ばれる「所得税のステルス増税」ブラケットクリープで所得税率は跳ね上がるブラケットクリープへの対策対策①:所得控除を活用して課税所得金額を下げる対策②:所得を分散し ...

続きを見る

配当金などへの金融所得増税(社会保険料増)対策

2024年4月25日の共同通信等の報道で、自民党が社会保険料の算定に配当金などの金融所得を反映する仕組みの徹底に向けた議論を始めたとのニュースがありました。

金融所得課税の強化は、政府が一貫して示している方針なので、今回はニュースで検討対象となった配当所得だけではなく、今後は株式(投資信託)等の売却で得られる譲渡所得に対しても、増税議論が起こることは想像に難くありません。

株式運用を通じて得られる金融所得は、通常、配当所得と譲渡所得の2種類になるので、この2つを狙い撃ちにした金融所得課税をされると、節税は難しくなります。

ところが、iDeCo運用を通じて得られる所得は、退職所得と雑所得になるため、通常の金融所得とは性質が異なります。

税制を作る国側からすると、退職所得や雑所得は、金融所得のみを対象とした所得ではなく、配当所得のように簡単に狙い撃ちしようとすると、思わぬ誤射が生じる可能性も否定できません。

全世界株式に分散投資するのと同様、iDeCoを活用して所得の種類も分散することで、リスクを低減しましょう。

-

【配当金等の金融所得で社会保険料増】新NISAへの影響と対策

Contents配当金などの金融所得を社会保険料の算定に反映する検討が始まりました報道のとおり確定申告有無の不公平是正が本音なら新NISAに影響は無し将来の金融所得課税に備えて新NISAでも対策を 配 ...

続きを見る

過去の運用成績

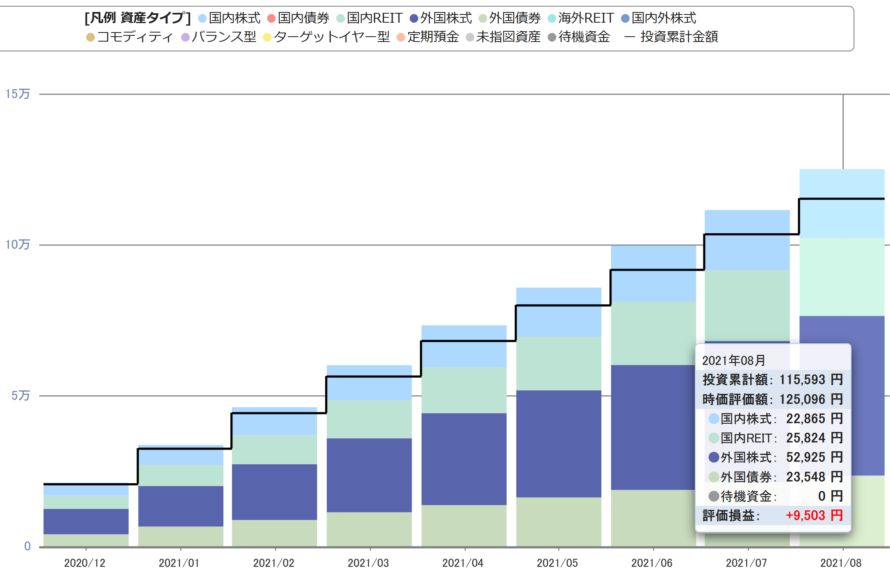

iDeCo開始(2020年12月)

職場のライフプランニングセミナーに参加して、iDeCoを初めることにしました。

今にして思えばちょうどコロナショック後の株価上昇期にあったので、周囲にもiDeCoを始めようという人が多かった記憶があります。

また、楽天経済圏のポイント制度が今よりもっと良かった時期でもあり、ネットの評判などを参考に楽天証券でiDeCo口座を開設しました。

当時はあまり投資信託の情報収集などしたことはなかったので、投資対象ファンドの中からファンドスコアの高い銘柄を4つ選びました。

- 【外国株式】楽天全米株式バンガード

- 【国内株式】ONEたわら225

- 【外国債券】ONEたわら先進国債

- 【国内REIT】野村JREIT(DC)

分散という意識もありましたが、それ以上に各銘柄がどんな値動きをするのだろうという興味もありました。

2021年8月時点の評価損益はプラス9,503円でした。

運用8ヶ月目でこの利益、もっと早く始めればよかったと思いました。

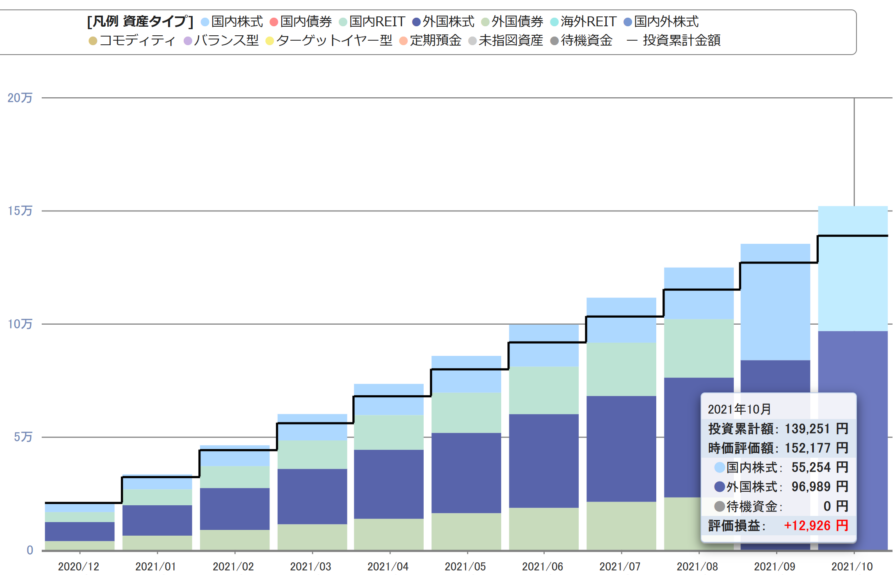

楽天VTIへスイッチング(2021年9月)

iDeCo開始して約1年が経過し、そろそろ投資銘柄のスイッチングをすることにしました。

最初はリバランス(残高調整)だけにするつもりだったのですが、保有資産の値動きを約1年間見てきた中で、iDeCoは長期間資金拘束される(60歳以上でなければ売却できない)ので、「安定性より上昇率(リスクをとる)」と「信託報酬を安く抑える」の2点を重視して投資銘柄を選びなおすことにしたのです。

- 楽天全米株式バンガード → 優秀(そのまま)

- ONEたわら225 → 上昇率が小さい。もう少し様子を見る。

- ONEたわら先進国債 → 上昇率が小さい。安定性より上昇率を優先し、楽天全米株式バンガードへスイッチング

- 野村JREIT(DC) → アクティブファンドで信託報酬が高いため、ONEたわら225へスイッチング

iDeCo開始から10か月後の2021年10月時点の評価損益はプラス12,926円でした。

ついに5桁になりました。

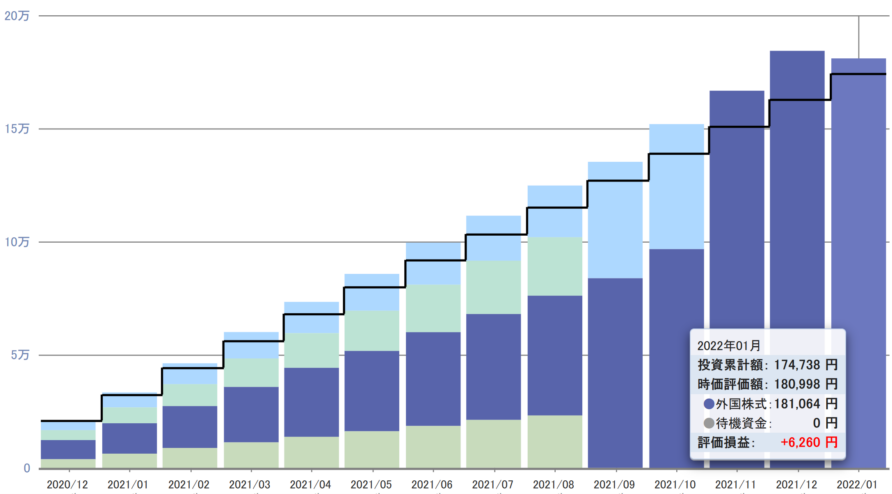

初めての下落を経験(2022年1月)

国内株式の上昇率があまりに低く、かつ日米の株式の値動きが同じであり分散するメリットが感じられなかったので、全て楽天全米株式バンガードにスイッチングしました。

しかし、このスイッチングを待っていたかのように米国の利上げショックが始まりました。

iDeCo開始以来、初めての下落を経験することになりました。

これまで増え続ける評価益を見ながら気を良くしていたのですが、赤字にはなっていないものの評価益が減ると、なんだか損した気分になってしまいます。

iDeCo開始から1年1か月後の2022年1月時点の評価損益はプラス6,260円でした。

また4桁に逆戻りです。

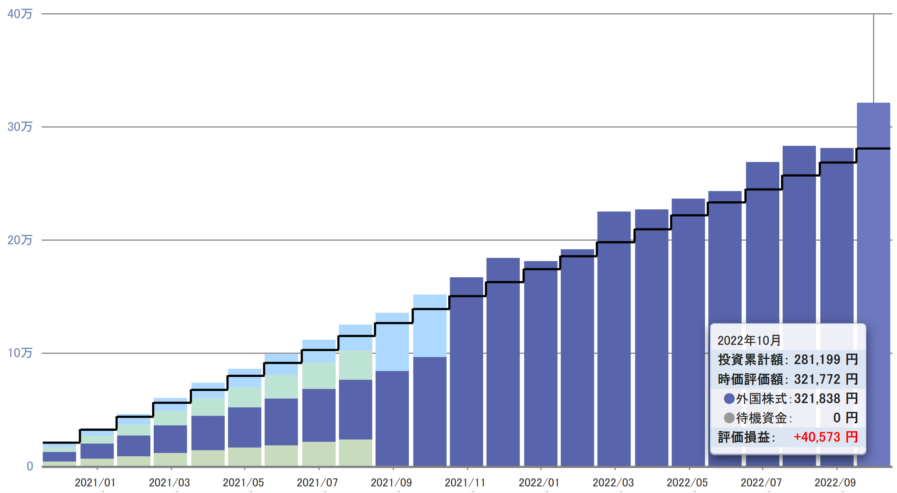

為替の力を実感(2022年10月)

米国の利上げが続く中、同じ時期に記録的な円安が進んだため、評価損益は相殺どころか、プラスに転じました。

為替の力、知識としては多少理解したつもりでいましたが、実感してみると驚いてしまいました。

これの逆パターンもあるかと思うと、恐ろしくもありますが。

iDeCo開始から1年10か月後の2022年10月時点の評価損益はプラス40,573円でした。

再び5桁に回復しました。

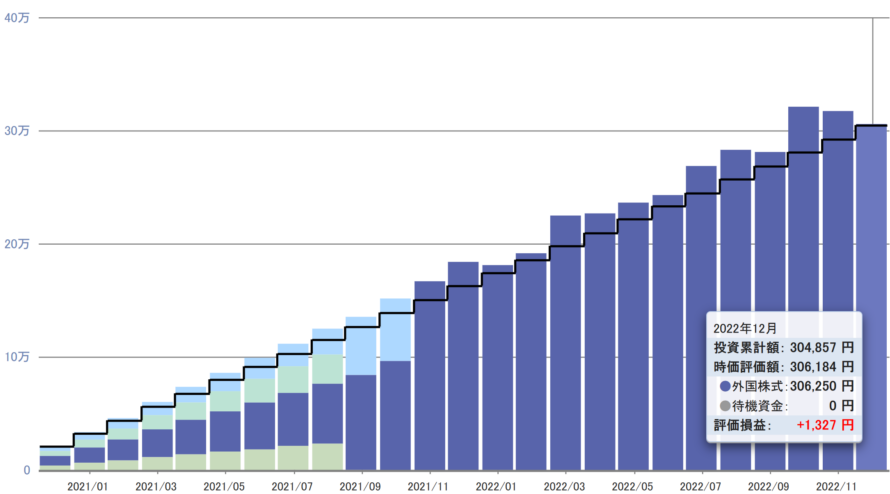

評価益がほぼゼロに(2022年12月)

円安効果で評価益が回復したと喜んだのもつかの間、その2か月後の2022年12月にiDeCo開始以来、最低の評価損益を記録しました。

原因はやはり為替で、急激な円安を嫌った日銀が為替介入を実施したため、為替レートが円高ドル安に少し戻したのです。

評価益がゼロになることなんて、よくあることなのでしょうが、なんか今までの投資努力が否定されたような気分になります。

これ、赤字になったら自分は耐えられるのかなと思ってしまいますが、翻弄されないよう次は資産成績の確認間隔を半年くらい開けるようにします。

iDeCo開始から2年後の2022年12月時点の評価損益はプラス1,327円でした。

含み益で喜んでいてはいけないということを学びました。

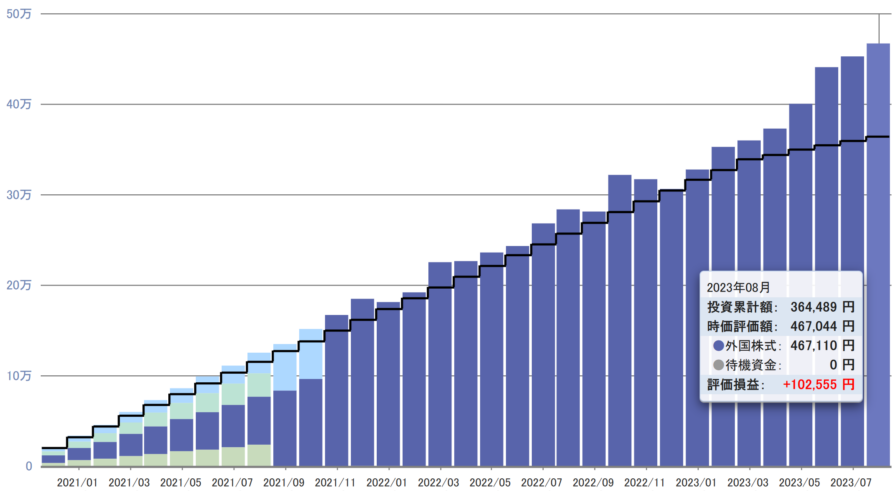

投資額の減額を後悔(2023年8月)

約半年ぶりにiDeCoの運用成績を確認してみると、評価益が10万円を超えていました。

実は前回の評価益ゼロ事件の後、グラフの黒線でわかるように投資金額を減額していたので、今にして思えば一喜一憂して投資額を変更したことは失敗でした。

元に戻そうとしたのですが、投資額の変更は年1回しかできないため、来年まで待たなければなりません。

こういう失敗だけはするまいと思っていても、実際やってしまうものなのですね。

まだ少額のうちに経験できてよかったです。

iDeCo開始から2年8か月後の2023年8月時点の評価損益はプラス102,555円でした。

ついに初の6桁に到達しました。

楽天オルカンへスイッチング(2024年1月)

2024年1月下旬に、楽天VTI(全米株式)から楽天オルカン(全世界株式)にスイッチングしました。

信託報酬が安い楽天S&P500と楽天オルカンがiDeCo対象商品に追加されたので、相対的に信託報酬が高い楽天VTIからスイッチングすることはすぐに決めたのですが、楽天S&P500と楽天オルカンのどちらにするかは慎重に検討しました。

-

iDeCo運用成績|楽天VTIから楽天オルカンへスイッチングしました

Contents楽天オルカンと楽天S&P500がiDeCo対象商品に追加されましたスイッチング先を楽天オルカンと楽天S&P500のどちらにするか比較検討信託報酬のお得感新NISA投資商 ...

続きを見る

上記関連記事のとおり、私なりに考えた末、楽天オルカンを選択しました。

全米株(楽天VTI)から全世界株(楽天オルカン)へスイッチングした後も、運用成績は好調を維持しています。

オルカンの指数「MSCI-ACWI」が銘柄入替(2024年3月)

2024年初は、米国株、日本株、インド株などが連日高値更新するなど好調であったのに対し、中国株の低迷が続きました。

私は最近まで全米株式(楽天VTI)に投資していたので、今年に入って中国株が含まれる全世界株式(楽天オルカン)にスイッチングしたことが裏目に出たかなと思いました。

しかし、楽天オルカンの指数であるMSCI-ACWIが、好調なインド株・日本株の組入比率を上昇、同じく好調な米国株の組み入れ比率は高い水準のまま維持、そして低迷続く中国株の組み入れ比率は低下させる銘柄入替を行いました。

-

全世界株式ファンドを徹底比較|オルカン銘柄入替で中国減&インド増

Contents全世界株価指数:FTSE-GACIとMSCI-ACWIの相違点オルカン指数(MSCI-ACWI)投資信託の銘柄比較eMAXIS Slim 全世界株式(オール・カントリー):投資信託への ...

続きを見る

個人投資家が何もしなくても、指数側の方で勝手に銘柄入替してくれるのは、安心ですね。