Contents [show]

今月の運用成績

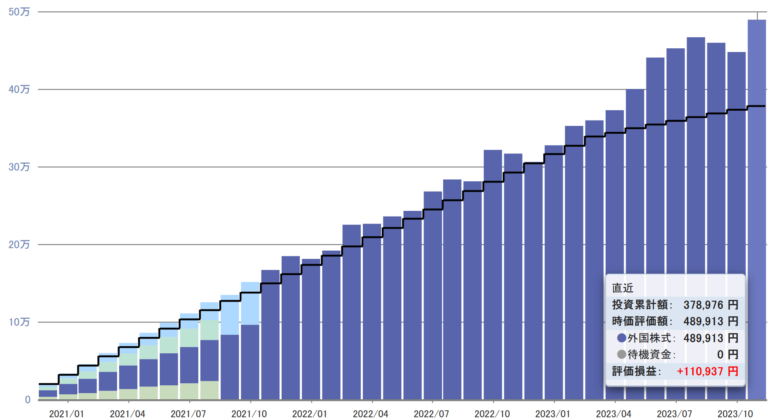

iDeCo開始から2年11ヶ月が経過した2023年11月時点の運用成績は以下のとおりです。

【運用商品】楽天全米株式バンガード(楽天VTI)

【評価損益】110,923円

【運用利回り】15.37%

米国長期金利が11月中旬に大きく下落し、その後も下げ傾向が続いています。

米国短期金利も、利下げ開始時期はまだ先のようですが、金利先物市場のチャートを見る限りこれ以上の利上げ予想は無くなってきました。

これらの状況を受けて、米国株価は11月中旬に急上昇し、その後も高め安定しています。

為替については、1ドル=150円の水準を維持しています。

米国長期金利が下がっても円高に戻る雰囲気は今のところ感じられません。

為替変わらずで米国株価上昇したため、iDeCoの運用利回りは12.15%(10月)から15.37%(11月)へ大幅に上昇しました。

ところで、10月27日に「楽天・S&P500インデックス・ファンド」(楽天S&P500)と「楽天・オールカントリー株式インデックス・ファンド」(楽天オルカン)の2商品が設定されました。

これら2商品は最低水準の信託報酬で話題になりましたが、12月1日から信託報酬がさらに値下げ改定されて、それぞれの指数ファンドの中で単独最安値の信託報酬となります。

私は楽天証券iDeCoで、楽天VTIを運用しています。

楽天VTIも楽天S&P500も米国株式という点では同じで、楽天VTIは米国の全企業、楽天S&P500は米国の大企業のみといった違いはありますが、過去の成績は同等です。

なのに、楽天証券iDeCoにはS&P500ファンドが無いことが弱点だと指摘されることがあります。

これは指数の問題ではなく、概してS&P500ファンドの方が信託報酬が安いことに起因すると考えられます。

楽天S&P500と楽天オルカンについて、詳しくは以下の記事にまとめましたので、興味のある方はご覧ください。

-

楽天S&P500と楽天オルカンはiDeCo対象商品に追加されるか

Contents楽天S&P500と楽天オルカンが新登場楽天投信残高ポイントプログラムが限定復活低コストファンドが揃うS&P500系とオルカン系投資信託楽天S&P500と楽天オル ...

続きを見る

過去の運用成績

iDeCo開始(2020年12月)

職場のライフプランニングセミナーに参加して、iDeCoを初めることにしました。

今にして思えばちょうどコロナショック後の株価上昇期にあったので、周囲にもiDeCoを始めようという人が多かった記憶があります。

また、楽天経済圏のポイント制度が今よりもっと良かった時期でもあり、ネットの評判などを参考に楽天証券でiDeCo口座を開設しました。

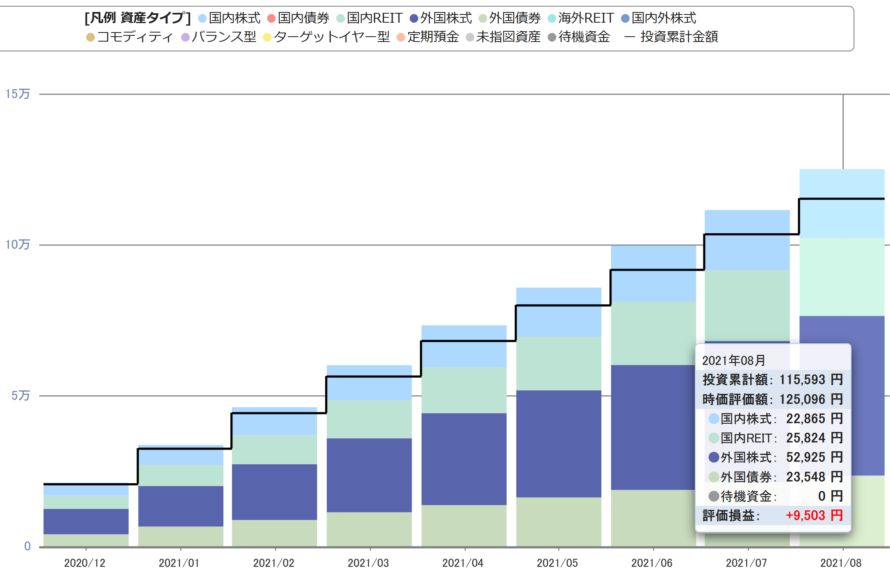

当時はあまり投資信託の情報収集などしたことはなかったので、投資対象ファンドの中からファンドスコアの高い銘柄を4つ選びました。

- 【外国株式】楽天全米株式バンガード

- 【国内株式】ONEたわら225

- 【外国債券】ONEたわら先進国債

- 【国内REIT】野村JREIT(DC)

分散という意識もありましたが、それ以上に各銘柄がどんな値動きをするのだろうという興味もありました。

2021年8月時点の評価損益はプラス9,503円でした。

運用8ヶ月目でこの利益、もっと早く始めればよかったと思いました。

投資銘柄をスイッチング(2021年9月)

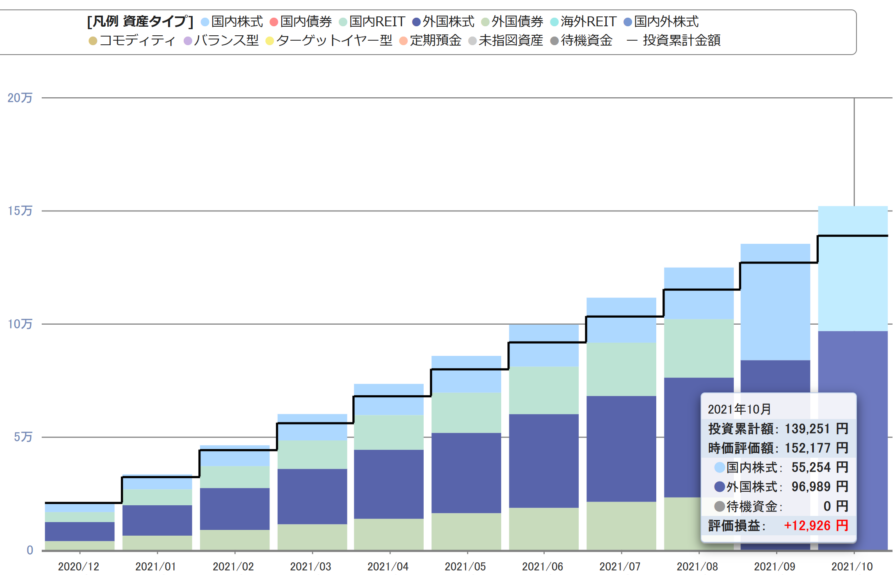

iDeCo開始して約1年が経過し、そろそろ投資銘柄のスイッチングをすることにしました。

最初はリバランス(残高調整)だけにするつもりだったのですが、保有資産の値動きを約1年間見てきた中で、iDeCoは長期間資金拘束される(60歳以上でなければ売却できない)ので、「安定性より上昇率(リスクをとる)」と「信託報酬を安く抑える」の2点を重視して投資銘柄を選びなおすことにしたのです。

- 楽天全米株式バンガード → 優秀(そのまま)

- ONEたわら225 → 上昇率が小さい。もう少し様子を見る。

- ONEたわら先進国債 → 上昇率が小さい。安定性より上昇率を優先し、楽天全米株式バンガードへスイッチング

- 野村JREIT(DC) → アクティブファンドで信託報酬が高いため、ONEたわら225へスイッチング

iDeCo開始から10か月後の2021年10月時点の評価損益はプラス12,926円でした。ついに5桁になりました。

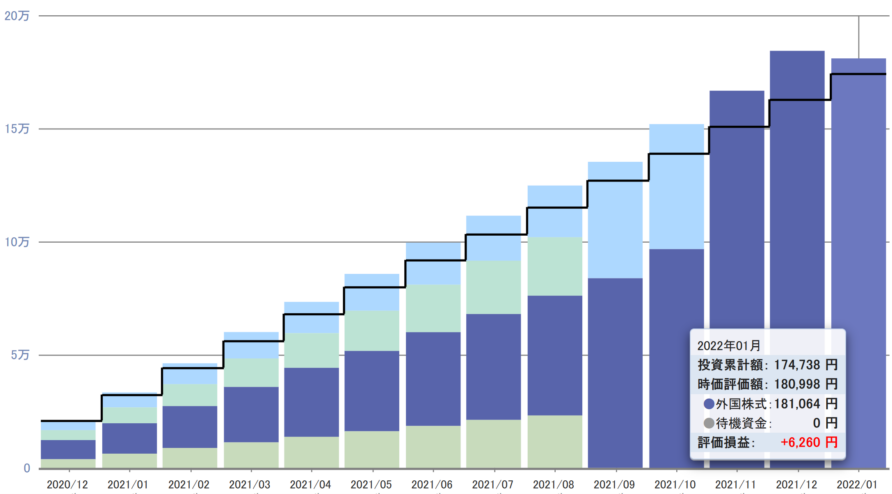

初めての下落を経験(2022年1月)

国内株式の上昇率があまりに低く、かつ日米の株式の値動きが同じであり分散するメリットが感じられなかったので、全て楽天全米株式バンガードにスイッチングしました。

しかし、このスイッチングを待っていたかのように米国の利上げショックが始まりました。

iDeCo開始以来、初めての下落を経験することになりました。

これまで増え続ける評価益を見ながら気を良くしていたのですが、赤字にはなっていないものの評価益が減ると、なんだか損した気分になってしまいます。

iDeCo開始から1年1か月後の2022年1月時点の評価損益はプラス6,260円でした。

また4桁に逆戻りです。

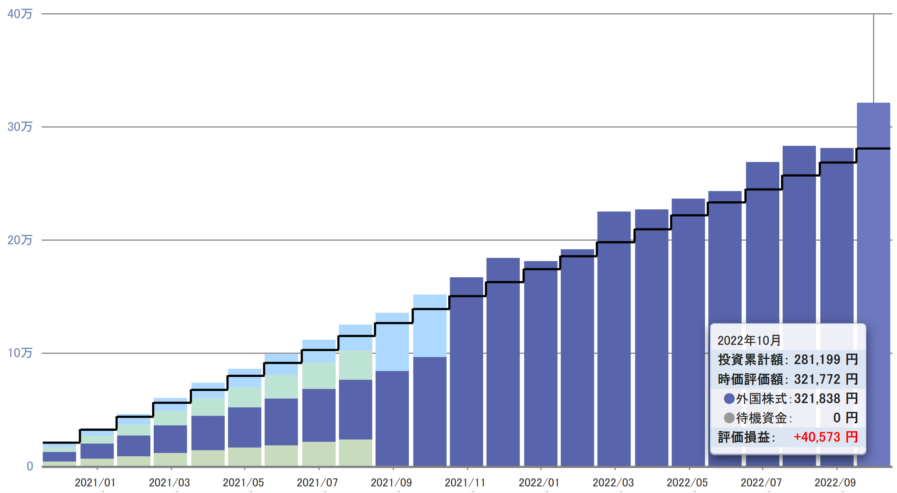

為替の力を実感(2022年10月)

米国の利上げが続く中、同じ時期に記録的な円安が進んだため、評価損益は相殺どころか、プラスに転じました。

為替の力、知識としては多少理解したつもりでいましたが、実感してみると驚いてしまいました。

これの逆パターンもあるかと思うと、恐ろしくもありますが。

iDeCo開始から1年10か月後の2022年10月時点の評価損益はプラス40,573円でした。

再び5桁に回復しました。

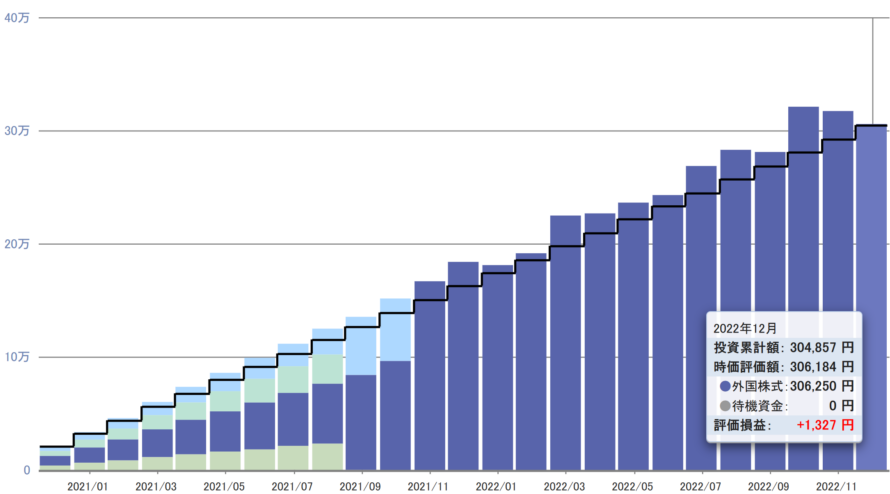

評価益がほぼゼロに(2022年12月)

円安効果で評価益が回復したと喜んだのもつかの間、その2か月後の2022年12月にiDeCo開始以来、最低の評価損益を記録しました。

原因はやはり為替で、急激な円安を嫌った日銀が為替介入を実施したため、為替レートが円高ドル安に少し戻したのです。

評価益がゼロになることなんて、よくあることなのでしょうが、なんか今までの投資努力が否定されたような気分になります。

これ、赤字になったら自分は耐えられるのかなと思ってしまいますが、翻弄されないよう次は資産成績の確認間隔を半年くらい開けるようにします。

iDeCo開始から2年後の2022年12月時点の評価損益はプラス1,327円でした。

含み益で喜んでいてはいけないということを学びました。

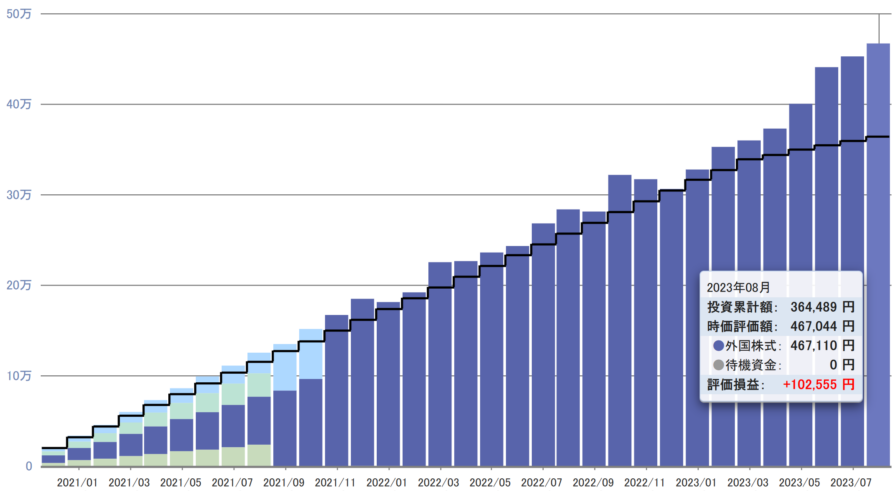

投資額の減額を後悔(2023年8月)

約半年ぶりにiDeCoの運用成績を確認してみると、評価益が10万円を超えていました。

実は前回の評価益ゼロ事件の後、グラフの黒線でわかるように投資金額を減額していたので、今にして思えば一喜一憂して投資額を変更したことは失敗でした。

元に戻そうとしたのですが、投資額の変更は年1回しかできないため、来年まで待たなければなりません。

こういう失敗だけはするまいと思っていても、実際やってしまうものなのですね。

まだ少額のうちに経験できてよかったです。

iDeCo開始から2年8か月後の2023年8月時点の評価損益はプラス102,555円でした。

ついに初の6桁に到達しました。

iDeCoの出口戦略

iDeCoの受給方法には、一括(一時金)と年金の2方式があります。

それぞれ税金が異なるため、何歳からどちらの方法、あるいは両方を組み合わせて受給するかによって、折角の評価益を生かすも殺すも出口戦略次第となります。

出口戦略については以下の記事にまとめておりますので、参考にしていただければ幸いです。

-

iDeCoの受け取り方と税金|早期退職した場合の退職所得控除は?

ContentsiDeCoの受給方法と所得控除控除制度がiDeCoと重複する所得(退職金、公的年金など)に注意一時金受給を選択した場合の注意点年金受給を選択した場合の注意点早期退職して退職金受給した場 ...

続きを見る